10月9日早间,汇丰控股及恒生银行联合发布重磅公告,宣布汇丰亚太作为要约人,已要求恒生银行董事会向计划股东提呈私有化建议,交易估值约为2903亿港元。

值得注意的是,香港股市恒生指数即是由恒生银行全资附属机构恒生指数有限公司编算和管理。

溢价30.3%,拟支付超1000亿港元

汇丰:体现了对香港市场的信心

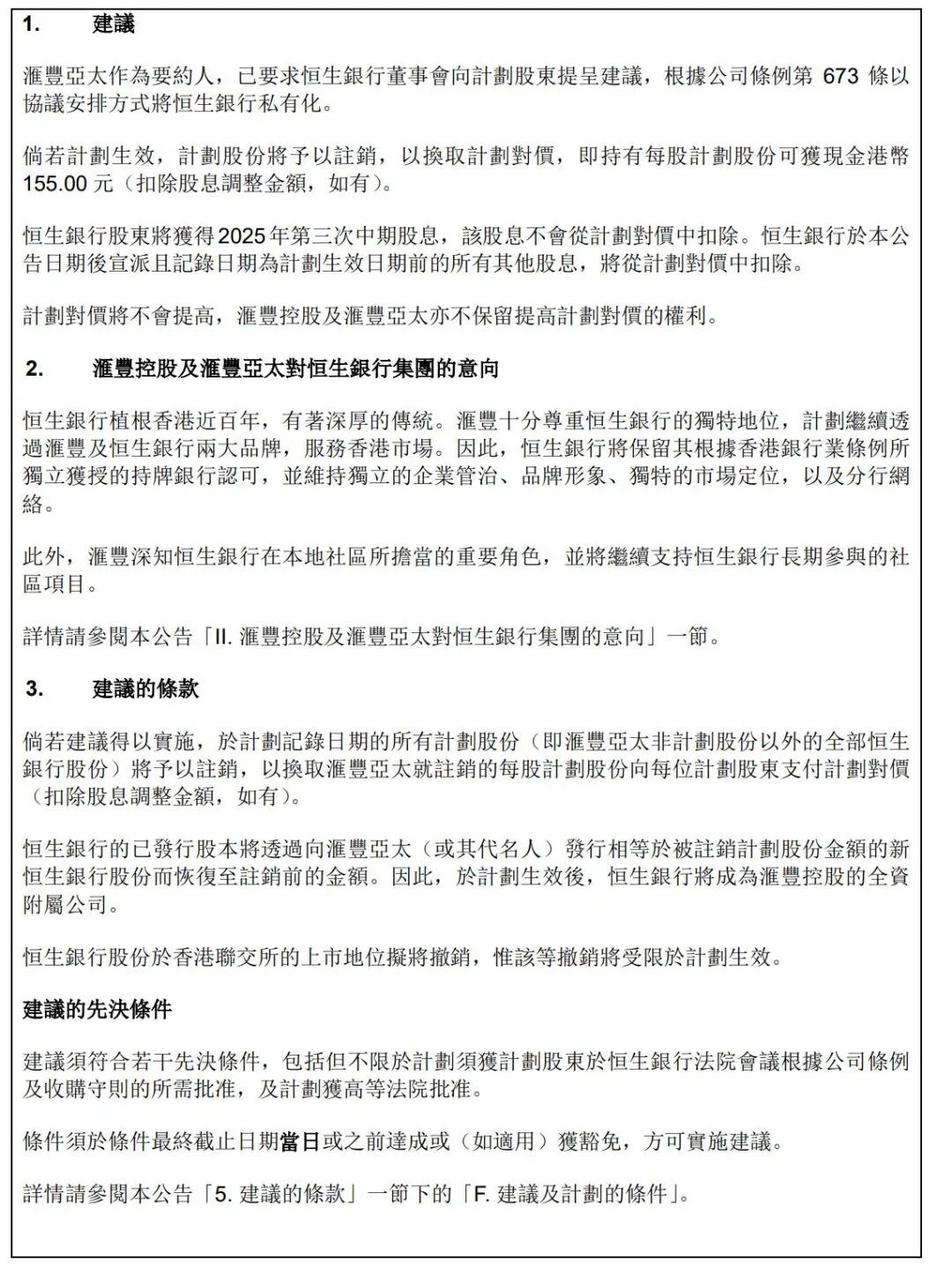

根据公告,此次私有化将根据公司条例第673条下的协议安排方式进行,若计划最终生效,恒生银行计划股份将全部注销,股东每股可获155港元现金对价。

作为香港银行业的重要参与者,恒生银行此次私有化提议迅速引发市场广泛关注,两大金融品牌的未来协同与独立运营规划成为焦点。

公告明确了此次私有化的核心交易条款。根据公告细节,此次私有化对价定为每股155港元,较恒生银行前一交易日每股119港元的收盘价溢价30.3%,隐含2025年上半年市账率1.8倍,显著高于香港同业水平。

若计划生效,汇丰亚太需向计划股东支付的现金总额约为1061.56亿港元。

值得注意的是,恒生银行2025年第三次中期股息将全额派发给股东,不会从对价中扣除,后续若有其他股息则将进行相应调整,且汇丰明确表示不会提高对价。

私有化实施完成后,恒生银行将成为汇丰控股的全资附属公司,并从港交所退市。从财务影响来看,此次私有化预计提升汇丰控股每股普通股盈利。数据显示,截至2025年6月30日,汇丰最新公布CET1比率为14.6%,预计私有化后首日资本影响约125个基点。

据悉,这项建议须待多项条件达成后方可实施,包括获得计划股东、高等法院批准等。汇丰亚太将以集团内部资源支付所需资金,预计交易将于2026年上半年完成。

汇丰控股行政总裁艾桥智在相关报道指出,30%的溢价体现了对香港市场的信心,称此举是"对香港作为国际金融中心地位的重大投资"。

汇丰:不会改变核心运营架构

恒生银行大涨,汇丰控股大跌

对于市场关注的运营独立性问题,汇丰在公告中明确承诺,将充分尊重恒生银行的独特市场地位,私有化后并不会改变其核心运营架构。具体来看,恒生银行将继续保留三项关键“独立性”:一是保留根据香港银行业条例独立获授的持牌银行认可资质,确保业务合规性与运营自主性;二是保持独立的企业管治体系、品牌形象及独特市场定位,避免因私有化导致品牌辨识度下降;三是保留现有的分行网络,保障客户服务。

汇丰控股在公告中称,恒生银行植根香港近百年,有着深厚的传统。汇丰十分尊重恒生银行的独特地位,计划继续透过汇丰和恒生银行两大品牌,服务香港市场。此外,汇丰控股表示,汇丰深知恒生银行在本地社区所担当的重要角色,并将继续支持恒生银行长期参与的社区项目。

晨星分析师Michael Makdad指出,母子公司双重上市存在治理冗余,私有化有助于优化决策效率。虽然交易溢价可能摊薄汇丰每股盈利,但协同效应或带来长期价值。

香港金管局也回应称,已与相关银行保持沟通,将按既定程序进行监管审批。

今年上半年,恒生银行实现营业收入209.75亿港元,同比增长3%;除税前溢利80.97亿港元,同比下跌28.39%;股东应得溢利下跌30.46%,为68.80亿港元;每股盈利减少34%,为每股3.34港元。

恒生银行执行董事兼行政总裁施颖茵表示,尽管市场受到不明朗因素影响,但恒生银行在发展多元化收入来源及扩大客户群的长线策略支持下,业务表现仍保持韧性;以后将继续审慎管理风险,并为未来增长奠定稳健基础。

10月9日,恒生银行股价暴涨,截至发稿涨超26%,总市值2825亿港元。不过汇丰控股的股价却大跌,截至发稿跌超6%。