今日(9月16日),佳兆业集团(01638.HK,股价0.180港元,市值16.41亿港元,以下简称“佳兆业”)盘中一度涨超30%,领跑港股内房股板块。截至收盘,股价涨幅为12.50%。

就在昨日(9月15日)晚间,佳兆业发布重磅公告,宣布其所有境外债务重组条件已全部达成,重组方案正式全面生效。

《每日经济新闻》记者(以下简称“每经记者”)观察到,自2021年底陷入流动性危机、在业内素有“不死鸟”之称的佳兆业,经过近四年的债务谈判,其境外债务化解工作已取得显著成效。

根据公告,佳兆业已向合格债权人发行总额约133.72亿美元的金融工具,并计划于今日在新加坡交易所挂牌。此次重组还将实现一定规模的债务削减、债务展期,并降低新票据利率。

尽管境外债务重组取得实质进展对佳兆业是利好消息,但其经营压力并未出现逆转。今年上半年,佳兆业营收下滑超过三成,股东应占溢利亏损超过百亿元。

在房地产行业深度调整的背景下,佳兆业此次能否真正摆脱危机、实现“上岸”,仍待观察。

9月16日下午,同策研究院联席院长宋红卫通过微信向每经记者表示,重组方案对佳兆业最大的帮助在于,到2027年无需面临刚性还本的压力,只需维持一定规模的现金流以偿还利息,这为企业积极自救及新业务拓展提供了空间。

“在此期间,企业可以通过现有项目资产的变现、加速销售及再投资等举措,实现现金流的良性循环。然而,这一过程中仍将面临市场方面的压力。”宋红卫指出。

四年博弈终落地,境外债务重组全面生效

自2021年底爆发流动性危机以来,佳兆业的境外债务重组一直是行业关注的焦点。

每经记者注意到,此次佳兆业的重组方案耗时较长,经过多轮与债权人协商及方案优化,最终形成了以“债务豁免+新工具替代”为核心的解决方案。

公告显示,佳兆业已按重组计划完成关键步骤,向符合条件的债权人发行了总额约133.72亿美元的金融产品,其中6档新票据和8档强制可换股债券计划于今日在新加坡交易所挂牌。

图片来源:佳兆业集团公告

根据重组方案,8档强制可换股债券总额为68.92亿美元,若全部转换,将新增130.16亿股股份,占佳兆业现有股本的185%。

佳兆业表示,此次重组将直接削减约86亿美元的债务规模,并将剩余债务期限平均展期5年。这意味着到2027年底,公司无需承担境外债务的刚性还本义务,有效规避了短期资金链断裂的风险。

佳兆业方面指出,此次境外债务重组方案历经多轮协商与优化,通过对原有范围内债务的全面解除与豁免,以发行新票据和强制可换股债券的方式,实现了债务结构的根本性优化。

在利息负担方面,新票据的票面利率设定在5%~6.25%区间,较佳兆业历史境外债务利率有所下调。长期来看,这将减少利息支出,为盈利修复创造空间。

值得关注的是,此次重组生效节奏快于预期。今年9月2日,佳兆业曾披露重组取得“关键性进展”,并预计生效日期在9月底。但从佳兆业最新的公告情况看,公司提前半个月完成了所有流程,这也从侧面反映出佳兆业与债权人的沟通较为顺利。

在当前房企债务重组普遍面临协商周期长、条款落地难的背景下,佳兆业的案例或许为其他出险房企提供了一定参考。但业内人士也指出,不同企业的债务结构、资产质量存在差异,重组方案难以直接复制。

中国城市房地产研究院院长谢逸枫提到,佳兆业的境外债重组耗时近四年才完成,这也从侧面反映了公司与债权人之间长期的博弈态势。“对佳兆业而言,过往处于相对弱势的一方,一方面是因为公司股价长期低迷,即便债转股,债权人也会有所顾忌;另一方面则是企业资产处置不及预期,这在一定程度上也影响了债务重组的进程。”

百亿元亏损+资产流拍,“上岸”之路仍面临考验

尽管境外债务重组取得突破性进展,但佳兆业当前的经营压力并未因此消散。

8月28日,佳兆业发布的2025年中期业绩公告显示,报告期内营收和利润均面临较大压力。

中报显示,今年上半年,佳兆业实现营业收入约37.01亿元,同比减少31.8%;公司股东应占溢利亏损约100.3亿元,同比下滑10.04%。

图片来源:佳兆业集团2025年中期业绩报告

每经记者注意到,这已是佳兆业连续多个季度出现营收下滑和亏损扩大的情况。

对于业绩下滑的原因,佳兆业在公告中解释称,主要受两方面因素影响:一是物业交付规模减小,导致已确认销售收入下降;二是部分物业项目因市场行情变化计提减值拨备,进一步侵蚀利润。

销售与交付数据同样反映出经营端的乏力。今年上半年,佳兆业连同合营、联营公司录得合约销售额约20.03亿元,已售总建筑面积17.13万平方米,销售规模仍处于行业低位。

在交付方面,佳兆业虽在深圳、广州、重庆等多地完成12个项目、5076套房源的交付,实现了“保交楼”的部分目标,但交付项目的利润贡献有限,未能有效覆盖亏损。

与此同时,佳兆业的资产处置也遇到阻碍。

8月14日,佳兆业广州“南天汇”项目部分资产(海珠区洛溪大桥附近土地使用权,总建筑面积6.4万余平方米)在阿里资产平台拍卖,评估价38.9亿元,起拍价27.23亿元(为评估价的七折),因无人出价于8月15日流拍。

该资产曾作为2021年佳兆业旗下企业向大业信托24.5亿元贷款的抵押品,因佳兆业在2021年底出现流动性危机,资产被查封拍卖,此次流拍使其盘活资产回笼资金的计划落空。

图片来源:佳兆业集团2025年中期业绩报告

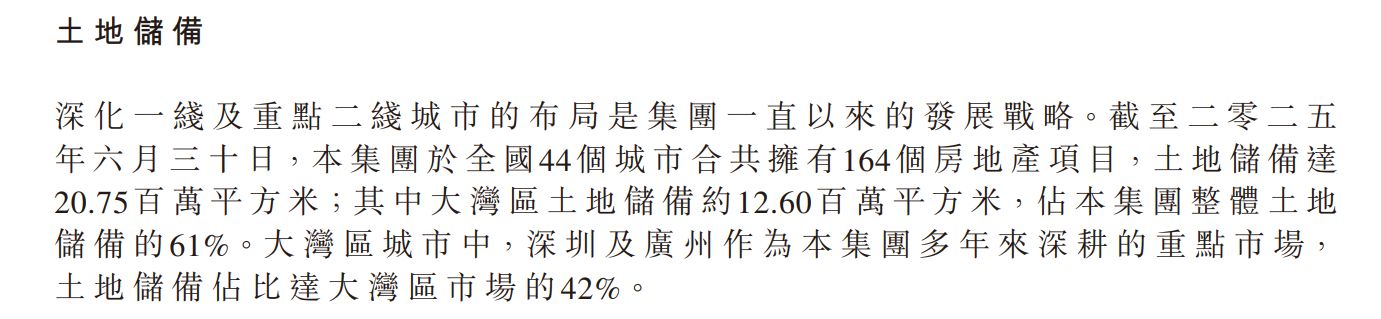

中报显示,截至今年上半年,佳兆业在大湾区仍有1260万平方米土地储备,占公司土储总量的61%;另有3100万平方米城市更新储备待转化。

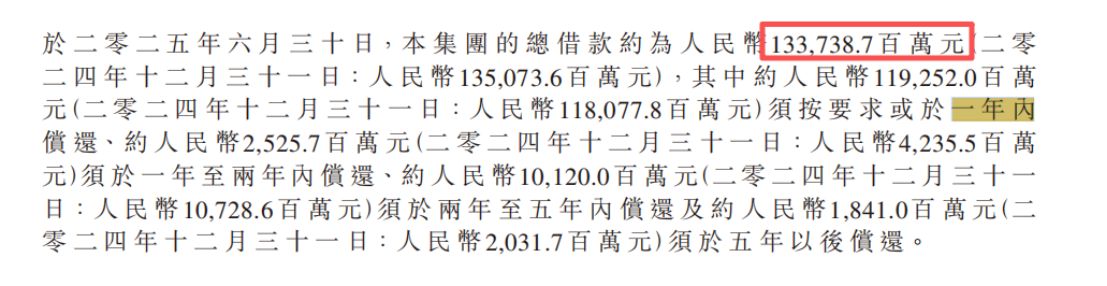

财务数据还显示,佳兆业的流动性储备仍显紧张。截至今年上半年,公司现金及银行存款(含受限制银行结余及现金)共计约21.69亿元,较去年底的23.9亿元略有下降;今年上半年,佳兆业的总借款为1337亿元,其中1180.78亿元需在一年内偿还。

图片来源:佳兆业集团2025年中期业绩报告

值得一提的是,2014年,佳兆业曾因深圳4个楼盘项目房源被锁定而陷入债务危机,但最终通过债务重组实现“翻盘”,由此获得行业“不死鸟”的称号。

如今,面对新一轮危机与行业深度调整,佳兆业虽迈出了境外债务重组的关键一步,但能否复制过往的“重生”奇迹、实现“上岸”,仍待观察。

在宋红卫看来,债务重组方案通过只能视为换来一张船票,却不能视为真正“上岸”。“最核心的因素是化债方案能否如期兑现,一旦不能兑现就会触发二次违约。”

宋红卫表示,出险房企真正“上岸”的标准有几条:一是化债方案能够如期兑现,利息及本金偿付不违约;二是企业的财务状况能够逐渐止损并实现盈利;三是企业新业务方向能够持续,即具备新业务的再投资能力,并能够持续增加盈利。